Pubblichiamo la rilevazione COVIP circa i principali dati statistici della previdenza complementare al mese di giugno 2023

Le posizioni in essere

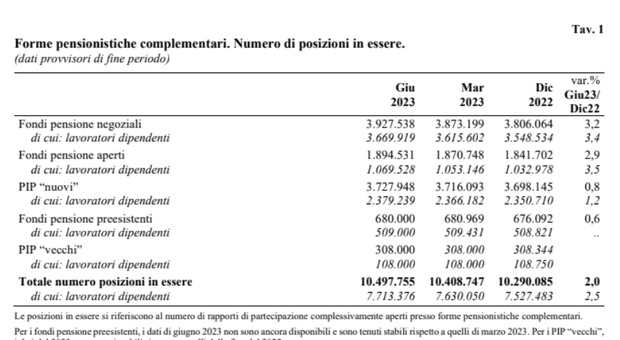

Le posizioni in essere presso le forme pensionistiche complementari alla fine di giugno 2023 sono 10,5 milioni, il 2 per cento in più rispetto alla fine del 2022. A tali posizioni, che includono anche quelle di coloro che aderiscono contemporaneamente a più forme, corrisponde un totale degli iscritti di 9,430 milioni (+2 per cento). Nei fondi negoziali si registrano 121.000 posizioni in più rispetto alla fine dell’anno precedente (+3,2 per cento), per un totale di 3,928 milioni. I maggiori incrementi si registrano nel fondo rivolto al settore edile (+51.700), per effetto dell’adesione contrattuale di lavoratori attraverso il versamento di un contributo, ancorché di importo modesto, a carico del solo datore di lavoro, e nel fondo del pubblico impiego (+18.800), per il quale è attiva l’adesione, anche tramite silenzio-assenso, per i lavoratori di nuova assunzione; seguono il fondo destinato al settore del commercio, turismo e servizi (+9.500) e quello rivolto all’industria metalmeccanica (+7.800). Nelle forme pensionistiche di mercato, si riscontrano 53.000 posizioni in più nei fondi aperti (+2,9 per cento) e 30.000 posizioni in più nei PIP (+0,8 per cento); alla fine di giugno, il totale delle posizioni in essere in tali forme è pari, rispettivamente, a 1,895 milioni e 3,728 milioni di unità.

Le risorse in gestione e i contributi

Alla fine di giugno 2023, le risorse destinate alle prestazioni ammontano a 214 miliardi di euro rispetto ai 205 miliardi di dicembre 2022. Poco più della metà dell’aumento dipende dal miglioramento dei corsi dei titoli in portafoglio; l’incremento residuo è dovuto ai flussi contributivi al netto delle uscite. Nei fondi negoziali, l’attivo netto è di 64,4 miliardi di euro, crescendo del 5,4 per cento rispetto a dicembre; esso totalizza 30,3 miliardi nei fondi aperti e 47,3 miliardi nei PIP, rispettivamente, l’8 e il 4,1 per cento in più nel confronto con la fine dell’anno precedente. Nel corso dei primi sei mesi del 2023 i contributi incassati da fondi negoziali, fondi aperti e PIP sono

stati pari a 6,6 miliardi di euro, con una crescita del 6,1 per cento rispetto al corrispondente periodo del 2022. L’incremento si riscontra in tutte le forme pensionistiche, variando dal 7,7 per cento nei fondi negoziali, al 6,5 nei fondi aperti, al 3,1 per cento nei PIP.

I rendimenti

Nei primi sei mesi del 2023 in tutte le tipologie di forme pensionistiche e di comparti si registrano in media risultati positivi, in particolare nelle gestioni con una maggiore esposizione azionaria, proseguendo nel recupero almeno parziale delle perdite in conto capitale rilevate nel 2022.

L'articolo Il lento recupero dei fondi pensione (dopo l’anno orribile) proviene da WeWelfare.